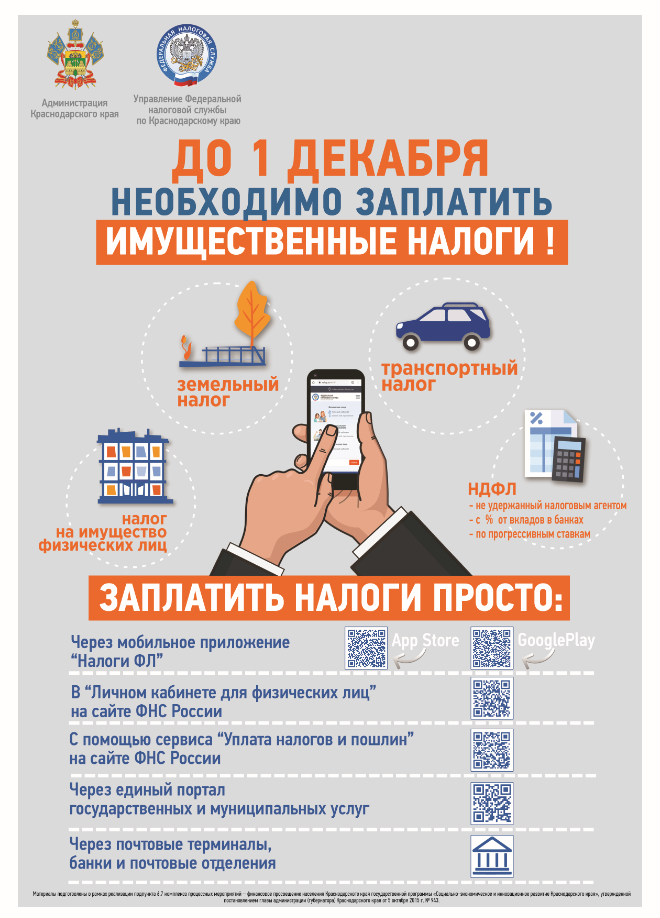

Как проверить и уплатить задолженность по имущественным налогам

- Подробности

- Создано 25.08.2025

Срок своевременной уплаты имущественных налогов за 2023 год истек 2 декабря 2024 года. Если уплата не произведена вовремя, на едином налоговом счете (ЕНС) налогоплательщика образуется отрицательное сальдо, наличие которого является основанием для направления ему требования об уплате задолженности.

Сумма долга ежедневно увеличивается за счет начисления пени в размере 1/300 ключевой ставки рефинансирования Центрального банка РФ. Уплатив налоги, вы избежите рисков:

увеличения суммы пеней;

уплаты судебных издержек;

введения ограничительных мер, таких как арест имущества и ограничение права на выезд за пределы Российской Федерации.

Проверить наличие задолженности по исполнительным производствам, открытым на основании решений суда о взыскании задолженности по налогам, можно в Банке данных исполнительных производств Федеральной службы судебных приставов на сайте www.fssp.gov.ru.

Существует несколько способов уплаты налогов:

с помощью сервиса ФНС России «Личный кабинет для физических лиц» или мобильного приложения «Налоги ФЛ»;

с помощью электронного сервиса ФНС России «Уплата налогов и пошлин»;

в личном кабинете на Едином портале госуслуг.

в мобильных сервисах банков;

в отделениях банков;

в почтовых отделениях.

Кроме того, налогоплательщики имеют возможность бесплатно и оперативно получать информацию о наличии задолженности по налогам. Для этого достаточно лишь предоставить согласие на информирование. Услуга предоставляется бесплатно, и налогоплательщик может выбрать для себя удобный способ информирования – СМС или е-mail сообщения.

Предоставить согласие на информирование о задолженности можно:

в электронной форме - по телекоммуникационным каналам связи;

через сервис «Личный кабинет налогоплательщика»;

через МФЦ;

на бумаге при личном посещении налогового органа или по почте.

Налоговая служба призывает граждан контролировать свои налоговые обязательства и уплачивать налоги в срок и в полном объеме.

С 2025 года станет доступен упрощенный порядок рассмотрения жалоб

- Подробности

- Создано 25.08.2025

С 1 января 2025 года начнет действовать упрощенный порядок рассмотрения жалоб (Федеральный закон от 31.07.2023 № 389-ФЗ), который позволит быстро решать простые споры с налоговой службой с минимумом процедурных издержек для налогоплательщика.

Срок рассмотрения «легкой жалобы» составит семь рабочих дней со дня ее поступления в налоговый орган. По результатам рассмотрения жалоба будет удовлетворена или перенаправлена в вышестоящий налоговый орган. Срок рассмотрения жалобы в общеустановленном порядке вышестоящим налоговым органом составляет 15 рабочих дней с возможностью продления срока рассмотрения еще на 15 дней.

В упрощенном порядке могут рассматриваться любые жалобы, за исключением жалоб поданных на решения налоговых органов, принятых по результатам мероприятий налогового контроля (в соответствии со ст. 101 и 101.4 НК РФ) при соблюдении следующих условий:

жалоба направлена в электронной форме по телекоммуникационному каналу связи (ТКС) или через личный кабинет налогоплательщика в установленном формате и в соответствии с порядком представления жалоб в электронной форме (Приказ ФНС России от 02.09.2024 № ЕД-7-9/693@);

в жалобе налогоплательщик указал на рассмотрение жалобы в упрощенном порядке (то есть это добровольный выбор плательщика);

в жалобе указаны дата и номер обжалуемого документа.

Порядок подачи «легкой жалобы» позволит:

исключить направление жалобы в ненадлежащий налоговый орган;

исключить ошибки при заполнении реквизитов обжалуемого документа;

сократить срок рассмотрения жалобы на 23 рабочих дня.

Информацию о ходе и результатах рассмотрения жалобы можно получить с помощью сервиса ФНС России «Узнать о жалобе».

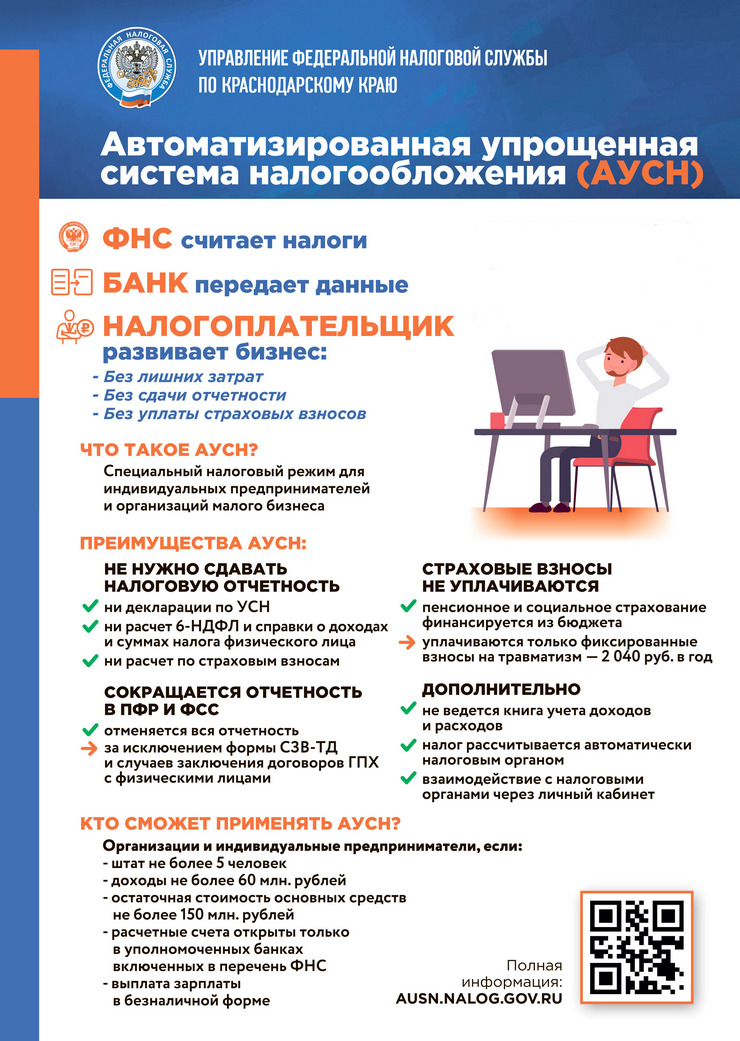

На территории Краснодарского края с 1 января 2025 года вводится специальный налоговый режим – АвтоУСН

- Подробности

- Создано 25.08.2025

В Краснодарском крае принят Закон от 27 ноября 2024 года № 5252-КЗ «О введении специального налогового режима «Автоматизированная упрощенная система налогообложения» на территории Краснодарского края» (далее – Закон № 5252-КЗ).

АвтоУСН подходит небольшим организациям и предпринимателям. Численность работников должна быть не более пяти человек, а годовой доход до 60 млн рублей.

АвтоУСН позволяет предпринимателю сдавать меньше отчетности и не платить страховые взносы, кроме взносов на травматизм. На АвтоУСН не нужно подавать налоговую декларацию, налог рассчитывается автоматически на основе информации из онлайн-кассы и банка, а также, в редких случаях, данных о доходах, введенных через Личный кабинет АвтоУСН.

Можно выбрать один из двух объектов налогообложения: доходы со ставкой 8% либо доходы, уменьшенные на величину расходов со ставкой 20%. Налоговый период – месяц.

Перейти на АвтоУСН просто. Для этого нужно подать уведомление о переходе на него. Сделать это можно через Личный кабинет налогоплательщика или уполномоченный банк.

Если только планируется начать бизнес в качестве индивидуального предпринимателя или юридического лица, то подать уведомление нужно в течение 30 дней после регистрации.

Действующим предпринимателям и организациям можно перейти на АвтоУСН с нового года, но уведомление об этом необходимо направить до 31 декабря.

Всю деятельность можно вести через Личный кабинет налогоплательщика на официальном сайте налоговой службы www.nalog.gov.ru или через специальные кабинеты банков-партнеров. Перечень уполномоченных банков размещен на сайте налоговой службы в разделе «АвтоУСН».

Федеральный проект "Производительность труда"

- Подробности

- Создано 30.07.2025

В Краснодарском крае успешно реализуется федеральный проект «Производительность труда», который является частью национального проекта «Эффективная и конкурентоспособная экономика».

Ссылки на новости:

https://economy.krasnodar.ru/news/common/s/common/e/473948

https://economy.krasnodar.ru/news/common/s/common/e/474370

https://economy.krasnodar.ru/news/common/s/common/e/474496